2023房地产上市公司综合气力50强发表bat·365全站

发布日期:2024-07-27 22:59:455月30日,“2023房地产及物业上市公司测评成果发布会”在香港成功举行。本次活动发布了最新的《2023房地产上市公司测评研究报告》,这项由上海易居房地产研究院主办的测评研究工作,在中国房地产业协会的指导下,已经连续开展了16年,是国内关于上市房企综合实力最重要的专业测评研究成果。

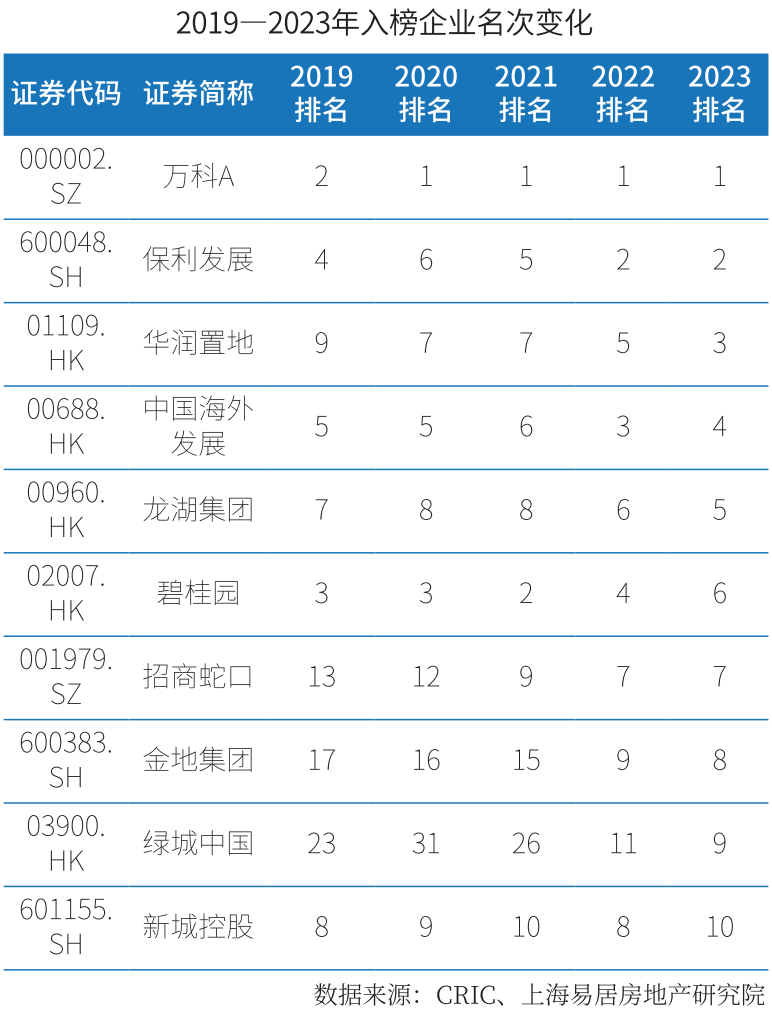

根据《2023房地产上市公司测评研究报告》显示,10强上市房企排名出现变化,榜单变动率为10%。其中,万科继续位居榜首,保利发展保持第二名,华润置地升至第三名,较上年提升了2个位次;中国海外发展、龙湖集团、碧桂园、招商蛇口、金地集团、绿城中国、新城控股分列第四至第十名,绿城中国为2023年新晋10强。

从核心测评指标来看,2022年上市房企总资产规模均值为1461.36亿元,房地产开发业务收入均值为273.62亿元,较上年均小幅下降;盈利能力方面,上市房企净利润均值为10.75亿元,较上年大幅下降;净资产收益率均值为2.51%,较上年小幅下降;偿债指标方面,上市房企净负债率均值较上年下降14.83个百分点至72.85%;经营效率降低,总资产周转率均值、存货周转率均值较上年均有所下降。

本次测评还发布了2023房地产配套供应链上市公司测评成果。测评研究报告指出,供应链行业众多,产业规模巨大,且作为实体经济的制造业,一方面生产制造稳定供应,另一方面吸纳就业保障民生,积极为经济稳增长大局担负责任。在经过核心交易对手洗牌后,涉房供应链上市企业陆续完成工程客户坏账计提,通过优化结构,向制造价值链延展,获取有质量的增长。与此同时,绿碳机遇显现,新能源与建筑结合相关业务为供应链企业新成长创造广阔空间。

资本市场表现方面,指数整体震荡下行。报告显示,以2022年12月31日收盘价计算,申万房地产行业指数全年累计下跌11.17%,跑赢沪深300指数10.46个百分点,在申万31个一级行业内排名相对靠前。恒生中国内地地产指数全年累计下跌42.45%,跑输恒生中国100指数22.51个百分点。总体来看,内地房地产板块走势整体随大盘波动且略强于大盘,港股房地产板块较大幅度弱于大盘,2022年多家在港上市房企发生债务违约事件,引发投资者对房地产行业流动性担忧,市场信心处于低位。

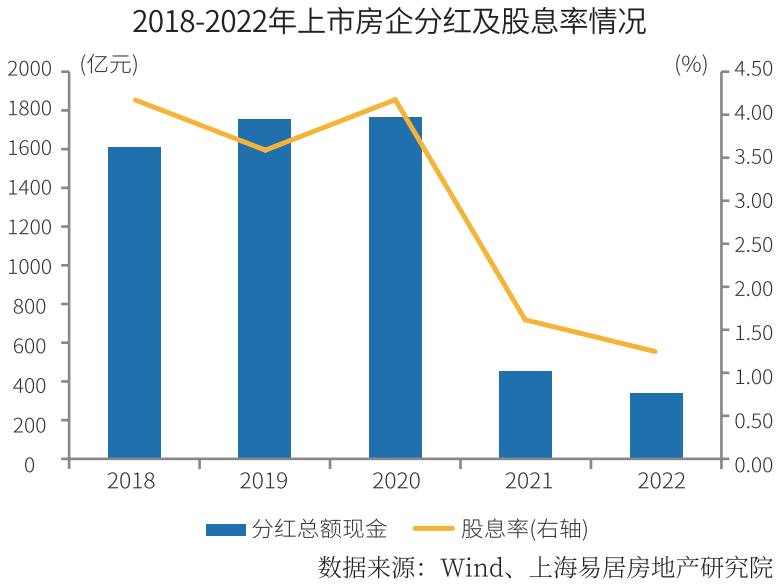

2022年,房地产上市公司每股收益平均值有所下降。受房地产市场下行压力加大及疫情影响,开发业务结转毛利率下降,房地产全行业利润总额下滑。尽管上市房企估值水平有所提升,但市盈率和市净率指标仍显著低于全市场平均水平,体现了市场对于行业前景的预期较为悲观。同时,上市房企盈利能力大幅下滑,流动性危机集中爆发,导致房企分红总额继续下降,股息率创新低。

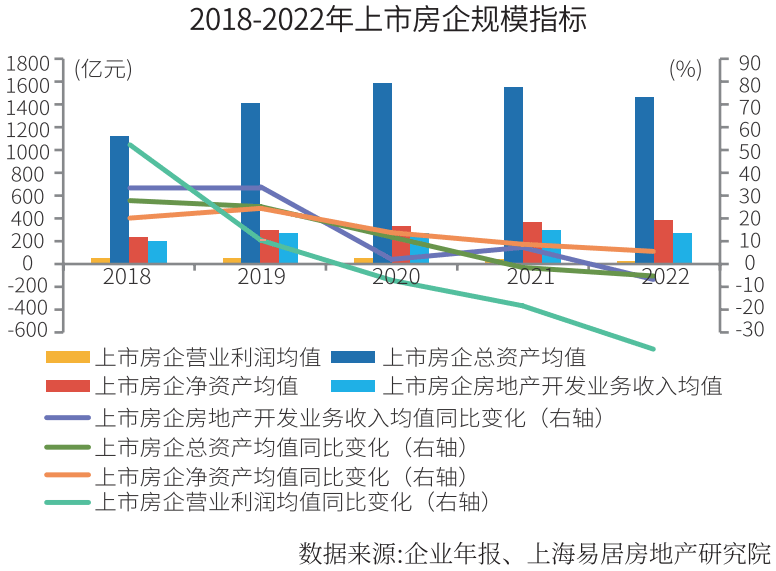

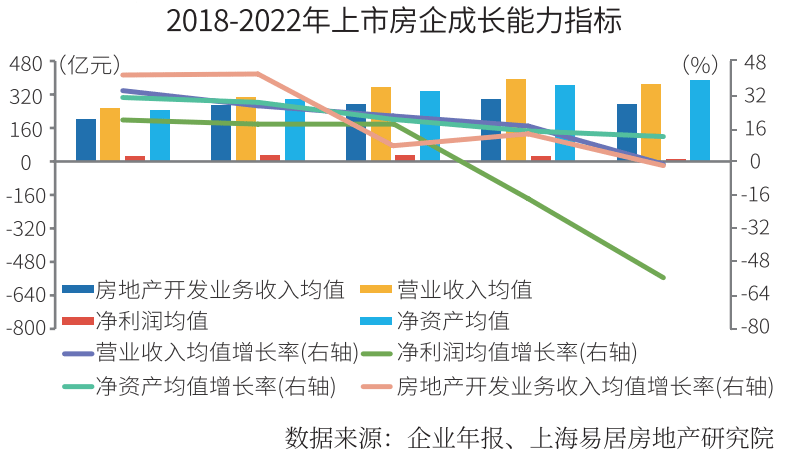

运营规模上,规模指标多为下跌,房地产开发业务收入增速首次转负。2022年,房地产市场整体延续上年以来的下行压力,行业信心处在低位。国家统计局数据显示,2022年我国商品房销售面积约13.6亿平方米,同比下降24.3%,商品房销售金额约13.3万亿元,同比下降26.7%。总体看来,2022年房地产市场销售整体表现惨淡,销售面积回落至2015年水平。

2022年,上市房企总资产均值为1461.36亿元,同比下降5.67%;净资产均值为383.66亿元,同比上涨5.07%;房地产开发业务收入均值为273.62亿元,同比下降7.18%;营业利润均值为26.72亿元,同比下降37.58%。增速方面,净资产均值增速较上年有所下降,房地产开发业务收入增速首次转负,总资产、营业利润均值继续下跌,且下跌幅度较上年有所扩大。

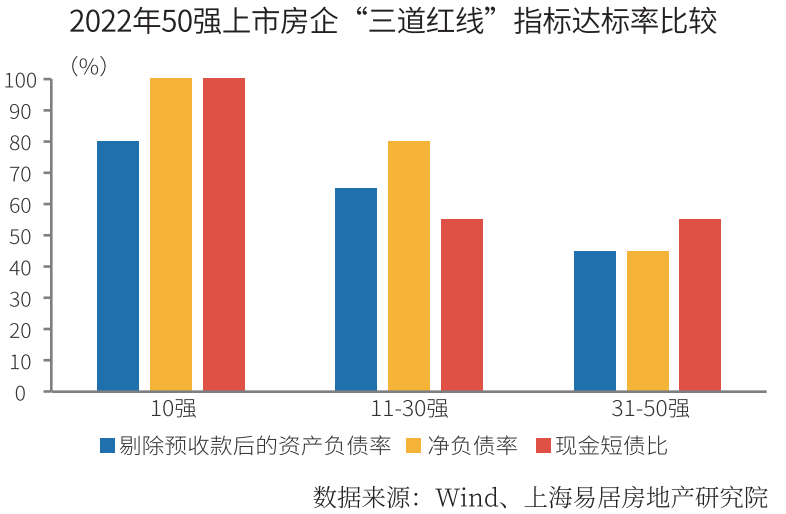

偿债能力方面,偿债指标相对稳定,融资总额大幅下滑。2022年30强上市房企融资总额为5859.16亿元,同比下降18.01%。长期偿债能力方面,指标较上年有所改善。2022年,上市房企剔除预收账款后的资产负债率均值为61.55%,与上年度基本持平,净负债率均值为72.85%,较上年下降14.83个百分点。短期偿债能力方面则有所下降,2022年,上市房企流动比率均值为1.72,速动比率均值为0.58,两者与上年相比,基本保持稳定。现金短债比中位数为1.19,较上年下降0.14。

从上市房企“三道红线”达标率来看,剔除预收账款后的资产负债率的达标率达到69%,较上年上升3个百分点,净负债率达标率最低,约为56%,较上年下降5个百分点,现金短债比达标率约为57%,较上年下降9个百分点。

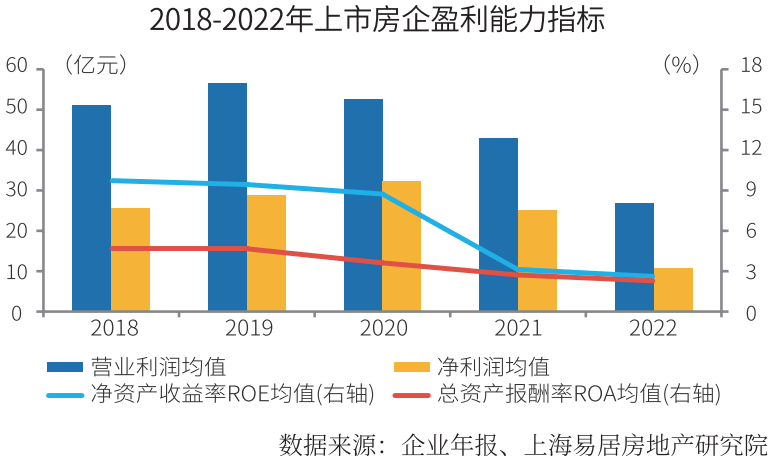

盈利能力方面,盈利空间持续收窄,各项指标均有下降。2022年,上市房企营业利润均值26.72亿元,同比下降37.58%;净利润均值10.75亿元,同比下降57.32%;净资产收益率均值2.51%,较上年下降0.53个百分点;总资产报酬率均值2.18%,较上年下降0.47个百分点。总体来看,各项盈利能力指标均较上年有不同程度的下滑。

从绝对盈利能力来看,有6家上市房企净利润超过100亿,占比4.62%;32家上市房企出现亏损,占比24.62%。从相对盈利能力来看,仅2家上市房企总资产报酬率高于10%,占比1.54%,较上年下降0.36个百分点,介于5%-10%的上市房企占比为10.00%,较上年下降15.32个百分点,介于0-5%的上市房企占比为70.00%,较上年增加8.61个百分点,小于0的上市房企占比为18.46%,连续两年明显增加。总体来看,上市房企总资产报酬率主要集中在0-5%,整体盈利水平较2021年有所下降。

从成长能力看,利润增速大幅下滑,拿地策略分化明显。2022年,上市房企房地产开发业务收入、营业收入和净利润均值同比下降,仅净资产均值有小幅上涨。具体来看,房地产开发业务收入均值同比下降7.18%,营业收入均值同比下降6.53%,净利润均值同比下降57.33%;净资产规模均值同比增长5.82%,增速较上年下降2.56个百分点。总体来看,2022年受房地产行业调整及疫情等因素影响,导致房企收入结转减少,营业收入同比下降,利润快速下跌。虽然净资产规模有小幅上涨,但上涨原因部分在于本次测评对象删除了有违约行为的房企。

房企在拿地策略方面也出现分化,从2023年情况来看,资金实力较强的央企、国企在投资拿地方面依然相对进取。相比之下,尚在经营稳健状态的民营房企投资策略相对谨慎。

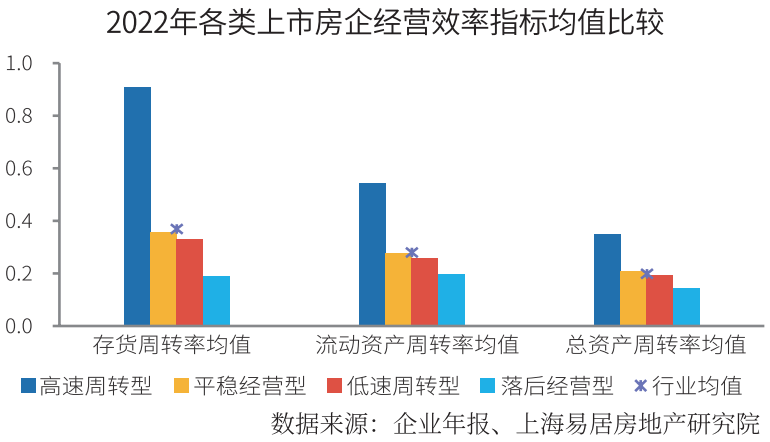

经营效率方面,周转指标小幅下降,存货增速首次转负。2022年,上市房企经营效率指标继续均有所下滑,存货周转率、流动资产周转率和总资产周转率均值分别为0.37、0.28和0.20,三项周转指标均较上年有小幅下降。

随着房地产行业金融属性的减弱,资金回笼和去化压力较大,上市房企存货规模有所下降。2022年,上市房企的存货均值同比下降6.90%,近年来首次出现负增长。2022年房地产年度累计施工面积增速近五年来首次出现负增长,伴随着新开工面积持续下滑,叠加年内房企聚焦项目的竣工交付等多重原因,房企整体存货规模增长乏力。从存货集中度情况看,10强上市房企总存货占比约54%,30强房企占比约81%,50强房企占比约91%。相较上年,集中度有所提升。

从社会责任方面来看,纳税金额同比下降,践行ESG已成共识。2022年,中国房地产市场整体延续上年以来的下行压力,行业信心处在低位,市场需求和购买力不足,叠加疫情因素影响bat·365全站,市场供求和成交都没有明显转暖迹象。在此背景下,房企更需重视承担社会责任,一方面提振市场信心,另一方面促进企业良性、健康发展。测评研究报告显示,截至2023年4月30日,10强上市房企均已发布2022社会责任相关报告,50强上市房企有39家发布2022年社会责任相关报告。在税收方面,作为国民经济的支柱行业,各大房企经过多年快速发展后,逐渐承担起企业公民的责任,关注自身发展的同时不忘反哺社会。随着近年来房地产调控政策收紧、行业逐渐进入下行周期,房企的平均利润率出现了一定的下滑,所得税额也有所下降。2022年,上市房企纳税额均值为13.40亿元,同比下降约27.01%。

在创新能力上,重视完善交付体系,管理效率有所提升。2022年,“交付力”逐渐成为房企实力的重要表现,多家上市房企已形成较为完善的交付体系,从风险管控、品质标准、过程管控、服务跟进等多个维度,形成一套覆盖交付前、中、后全周期的标准化流程。另一方面,房企通过推进改革创新,加强体系建设,持续升级管控体系。从管理费用的情况看,2022年10强上市房企的管理费用同比下降,2022年房企对成本管控和内部组织优化管理效果显现,管理费用较上年同期大幅下降。此外,在多元化布局方面,上市房企明显分化。在融资困难去化下行挑战下,许多房企通过收缩多元化业务回归主业,获得资金回笼提高现金流,也有部分房企在保障传统业务健康持续发展的同时,积极寻找新的业务增长点。

测评研究报告指出,2022年房地产行业面临诸多挑战,上市公司收入规模下降,利润大幅下滑,流动性有所恶化,周转速度下降,且企业间经营规模、抗风险能力和盈利表现等方面持续分化。2023年,房地产放松政策进一步落地,有利于房地产行业健康发展,未来上市房企中拥有良好基本面的企业有望释放更高的企业价值。

房地产上市公司测评从运营规模、抗风险能力、盈利能力、成长能力、经营效率、创新能力、社会责任、资本市场表现八大方面,采用收入规模、开发规模、利润规模、资产规模、短期偿债能力、长期偿债能力、相对盈利能力、绝对盈利能力、销售增长能力、利润增长能力、资本增长能力、资源储备、生产资料运营能力、人力资源运营能力、经营创新、产品创新bat·365最新、纳税责任、社会保障责任、慈善捐赠、企业在资本市场运行情况等20个二级指标,采用房地产业务收入、租赁收入、房地产销售面积、持有型物业持有面积、资产总额、利润总额、现金短债比、市盈率(PE)、市净率(PB)、每股收益(EPS)等44个指标来全面衡量房地产上市公司的综合实力。

bat·365(中文)官方网站-登录入口

bat·365(中文)官方网站-登录入口